Döviz fiyatlarının artışı ve kurdaki dalgalanmalar, ekonomideki hareketliliğin de devam etmesine neden oluyor. Bununla birlikte birlikte swap nedir, sabit kur, döviz ve para krizi, devalüasyon, resesyon gibi aramalar da arama motorları üzerinde artmaya başladı. Herkesin en çok sorduğu soruların başında “dolar neden düşüyor, yükseliyor” var.

Sizler için mini bir ekonomi sözlüğü hazırladık. Yakın zamanda duyabileceğiniz veya duymaya başladığınız bu terimlerle ilgili nedir, ne demek tüm bilgileri sizlerle paylaşıyoruz.

Anapara hariç faizler el değiştirirse; Swap nedir?

İki tarafın belirli bir zaman içerisinde farklı faiz ödemeleri veya farklı para birimlerini karşılıklı olarak değiştirdikleri takas sözleşmesine swap denmektedir. Swap piyasasında ağırlıklı olarak döviz ve faize dayalı sözleşmeler işlem görür.

Faiz swap işleminde biri sabit faizle, diğeri ise değişken faizle borçlanan iki taraf değişim yapar, ancak anapara el değiştirmez.

Eğer bir satıcının dolara ihtiyacı varsa ve elinde de TL varsa, elindeki TL’yi piyasaya belirli bir vadede yüksek faiz getirisi ile sunabilir ve karşılığında dolar toplar. Bu da TL’ye ihtiyacı olan kişinin hem TL’ye değer katmasına(çünkü rağbet görecek) hem de dolar ihtiyacını karşılamasını sağlar. Kısa vadede karlı olabilir.

Bu tarz işlemlerde uzun vadede yatırımcıya yüksek faiz karşılığında güven vermeniz gerekir ki parasını size yatırmaya devam etsin. Piyasadan bütün TL’yi çekerseniz ve TL kıtlaşırsa bu sefer de yatırımcılar elindeki bütün TL’yi ve TL varlıklarını satmaya başlar. Bu da TL varlıklarındaki faizlerin fırlamasına neden olur.

Swap 101: Faiz oranları merkez bankalarının açıkladıkları faizlere göre belirlenir. Bunu bir örnek üzerinden açıklayalım.

Yıllık bazda %24 olan TL faizi ile %3 olan dolar faizini takas yapmak isteyen kullanıcı dolarını ödünç vererek TL ödünç alır. Aradaki %21 brüt kardır(24-3=21). Swap işlemlerinde bir işlem maliyeti vardır. Bu %21 üzerinden maliyetler çıkarılır ve elde kalan net kardır.

Son günlerde özellikle “short” ve “long” terimleri de çok kullanılıyor. Short terimi ödünç almayı yani kısa vadeli işlemi, Long ise satın almayı ve uzun vadeli işlemi belirtir. Short işlemlerde bir vade vardır, herhangi bir piyasada yıllık bazda %200 faiz verdiğiniz bir para birimi için kullanıcılar o parayı satın almak yerine elindeki döviz ile takaslayıp, döviz karşılığı ödünç aldığı paradan yıl sonunda %200’ün faizini alabilir.

Hem ana parası korunur hem de faiz getirisi elde eder.

Dolar neden sürekli yükseliyor, düşüyor?

Ağustos 2013’te 1.90 TL olan dolar kuru, son 5 yıl içerisinde düzenli olarak yükselmeye devam etti. Türk Lirası bu yıl da en çok değer kaybeden ve kırılgan beşli olarak da adlandırılan para birimleri arasında yer alıyor. 2018 başından bu yana %30’a yakın bir değer kaybı mevcut.

Bununla birlikte siyasi ve politik olaylar da doları doğrudan etkileyen faktörler arasında. Dış yatırımcılara güven vermeyen olayların gelişmesi, ABD ile ilişkilerin gerilmesi dövizdeki yükselişin devam etmesine neden oluyor. 15 Temmuz Darbe Girişimi, Rahip Brunson’un iade edilmemesi, ABD’nin yaptırım söylemleri ve Abdülhamit Gül ile Süleyman Soylu’ya koyulan sembolik tedbir yaptırımları yatırımcıyı korkutmuştu. Daha sonrasında Suriye operasyonları, dış borcun, işsizliğin artması, çeşitli manipülasyonlar, üretimin azalması neticesinde ithalat nedeniyle de dolar yükselip azaldı.

Cari açığımız da fazla olduğu için, yani ülkeye giren mal ve hizmet tutarı ile dışarı sattığımız mal ve hizmet tutarı arasında negatif bir fark olduğu için doların yükselişi tetikleniyor. Bununla birlikte özel şirketlerin borçlanmaları da dolar üzerinden olduğunda sıkıntı büyüyor.

Para birimindeki fiyatların ani değişmesi sonucu oluşan riskler: Kur şoku nedir?

Bugün aldığınız bir çayın fiyatı ertesi gün yüksek oranda değişmeyebilir ancak para birimindeki yüksek değişimler kur şoku olarak adlandırılır. Kur şoku genellikle faiz oranlarını, ithalat ve ihracatı ve buna bağlı olarak da istihdamı etkilemektedir. İthal ürünlerin fiyatı doğal olarak daha maliyetli bir hale gelirken, ülkenin yaptığı ihracat ürünleri de dövize bağlı olarak daha uygun fiyata ve rekabetli bir konuma geliyor.

Eğer ülke üretim yapıp satıyorsa kur şoku atlatılabilir bir durum olarak görünüyor.

Merkez Bankası kuru belirli bir fiyata sabitlerse: Sabit kur rejimi nedir?

Sabit kur rejimi, Merkez Bankası’nın kuru belirli bir fiyata sabitlemesidir. Yani Merkez Bankası çıkıp 1 dolar = 5 TL açıklaması yapabilir ve iç piyasada fiyatı belirli bir noktada tutabilir. %1 artma, azalma olabilir.

Sabit kur rejiminde uygulanabilecek farklı stratejiler de vardır. Dalgalı sabit kur rejiminde arz ve talebe göre serbest piyasa ekonomisi içinde günlük fiyat belirlenir. Dalgalı kur rejiminin farklı uygulanma biçimleri de vardır. Türkiye’de 1980’e kadar sabit kur rejimi uygulanıyordu. 2001 krizine kadar bant dalgalı kur rejimi uygulandı ancak kriz sonrası bu da çöktü. Ünlü Ekonomist Mahfi Eğilmez’e göre sabit kur rejimine geçmek ülkeye döviz girişini durdurabilir.

Merkez Bankası müdahaleleri yetersiz kalırsa: Devalüasyon nedir?

Merkez Bankası’nın müdahaleleri sahip olduğu rezervler ile doğrudan alakalıdır. Eğer Merkez Bankası’nın müdahaleleri yetersiz kalırsa paranın değerinin düşürülmesi gerekir. Bu da devalüasyon anlamına gelir.

Para değer kazanırsa: Revalüasyon nedir?

Ülkenin para biriminin değer kazanması durumunda revalüasyon olur. Ancak böyle bir durum için ülkenin ekonomik durumunun iyi olması ve dış ticarette pozitif durumda seyretmesi gerekir. Bunu sabit kur rejiminde de uygulamak mümkündür. Örneğin Merkez Bankası’nın 1 doları 5 TL olarak sabitlediğini varsayalım. Eğer Merkez Bankası 1 doları 4.5 TL’ye sabitlerse yine revalüasyon olmuş olur.

Bütçe zarar etmeye başlarsa: Cari açık nedir?

Cari denge = (Mal ihracatı gelirleri + satılan hizmetlerden sağlanan gelirler + diğer gelirler) – (mal ithalatı giderleri + satın alınan hizmetlere ödenen giderleri + diğer giderler) +/- cari transferler denkleminde eğer eksi duruma geçiyorsak cari açık oluşuyor. Kaynak

Sürekli olarak alım gücü artarsa: Deflasyon nedir?

Ülke içinde mal ve hizmet alımlarında sürekli olarak fiyat düşüşü yaşanırsa bu deflasyon anlamına gelir. Paranın alım gücü artar. Eğer 100 liralık ürünü 90 liraya almaya başladıysanız ve bu alım fiyatı genel olarak düzenli düşüş halindeyse deflasyon yaşanmaktadır.

Dolaşımdaki para açık vermeye başlarsa: Enflasyon nedir?

Ülkenin iç piyasasında dolaşımda bulunan para ile hizmet ve mallar arasındaki farklılıkların olumsuz olarak meydana gelme durumudur. Enflasyon için tek bir ürüne bakılamaz. Tek bir üründeki artış “fiyat artışı”dır. Enflasyon hesaplamak için genel bir sepet miktarına bakmak gerekmektedir. Enflasyon olduğunda fiyatlar genel olarak artmaktadır.

Ekonomi küçülme kararı alırsa: Resesyon nedir?

Resesyon ekonomide küçülme halidir. Bununla birlikte ekonomide bir çeyreklik dönemde yaşanacak bir küçülme hali resesyon olarak tanımlanmamaktadır.

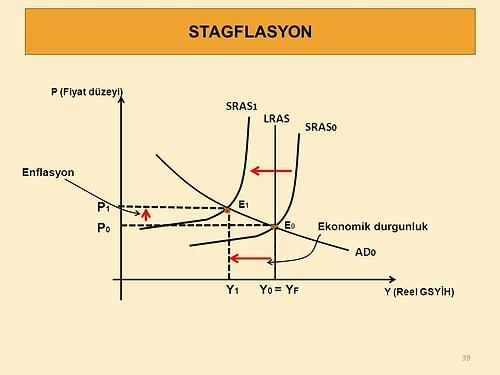

Enflasyon ile resesyon sürekli olarak görülürse; Stagflasyon nedir?

Enflasyon ile resesyon sürekli olarak görülüyorsa stagflasyon yaşanıyor demektir. Stagflasyonda işsizlik oranı artarken, fiyatlar da genel olarak hızlı bir şekilde yükselir.

Stagflasyon ortamında politikalar arasında enflasyon düşürme çalışmaları yapılırken bir yandan da ekonomi canlandırılmaya çalışılır.

Tüm sorunlar patlak verdiğinde: Finansal kriz nedir?

Kriz; herhangi bir mal, hizmet, faktör veya döviz piyasasındaki fiyat veya miktarlarda kabul edilebilir bir değişme sınırının dışında gerçekleşen dalgalanmalardır. Krizler, finansal yatırımcıların ülke koşullarının riskli hale geldiği konusundaki beklentilerine bağlı olarak, giriştikleri spekülatif ataklar sonucu başlar ve bu atakların yoğunluğu nispetinde şiddet kazanır.

Maliye kuralları esneklik gösterirse; Mali kural nedir?

Mali kural, kurallara bağlı maliye politikası söz konusu olduğunda uygulanacak maliye politikasının esneklik limitlerini belirleyen kurallara verilen isim[1]. Mali kurallar, bütçeleme sürecinin karar alma ve uygulama aşamalarını davranışsal veya yasal normlarla düzenleyen temel ilkeler biçiminde değerlendirilmektedir[2].

Mali kural, makroekonomik düzeyde bütçe büyüklükleri üzerine bir takım niceliksel sınırlamalar getirmek suretiyle maliye politikalarını kısıtlayan ve yakından disipline eden uygulamalar biçiminde tanımlanmaktadır. Mali kural kapsamında kamu harcamaları, vergiler, bütçe dengesi ve borçlanma düzeyi yakından izlenen öncelikli değişkenlerdir.